这也宣布首例“三+H+A”公司诞生,一家公司敲钟三次,且足迹走遍了北京、香港、上海三地,而现在回归A股上的是科创板——这家公司曾经有过的代码是833330.OC(新三板代码)和01877.HK(港股代码),现如今也即将有一个科创板的股票代码。3月30日晚间,上交所披露科创板上市委2020年第7次审议会议结果公告,同意君实生物发行上市(首发)。君实生物于2015年在新三板挂牌,并累计募资16.18亿元。

于2018年12月24日,公司在香港联交所主板上市,募资净额约29.44亿港元,成为内地首个“新三板+H股”挂牌上市的企业。

此后,公司的科创板IPO申请又于2019年9月26日获受理,本次公司拟募资27亿元,其中12亿元用于创新药的研发、7亿元用于临港生产基地建设项目、其余8亿元用于偿还银行贷款及补充流动资金。

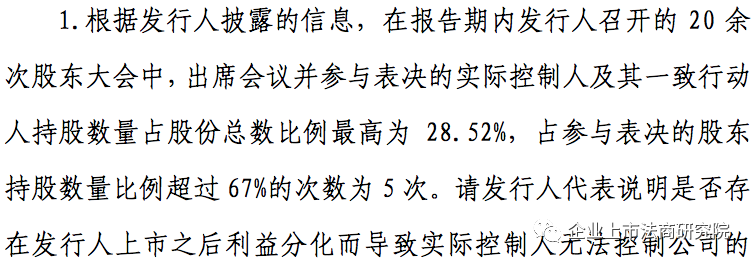

在本次审议会议上,上市委会议提出问询的问题(完整内容附后)主要涉及多个方面:

1、要求公司说明是否存在上市之后利益分化而导致实际控制人无法控制公司的风险。

2、公司执行董事及高级管理人员NING LI(李宁)、张卓兵等人持股比例较低或已减持不再持股。公司需结合上述人员在生产经营中的作用,说明公司对保持经营团队稳定所采取的措施是否充分;若上述经营团队中的人员离职,对于后续研发、持续经营的可能影响,以及应对措施等。

3、2019年1-9月,科院推广会、区域学术会、大型学术会和赞助第三方会议共召开7810次,平均每天召开近30次会议,请公司说明召开上述会议的合理性。

4、公司尚未盈利且最近一期存在累计未弥补亏损,需按照相关规则要求,补充披露未来是否可实现盈利的前瞻性信息等。招股书显示,君实生物是一家创新驱动型生物制药公司,具备完整的从创新药物的发现、在全球范围内的临床研究和开发、大规模生产到商业化的全产业链能力。目前公司共有20项在研产品,13项是由公司自主研发的原创新药,7项与合作伙伴共同开发。其中核心产品特瑞普利(Toripalimab)单抗注射液(商品名:拓益)已于2018年12月17日获NMPA有条件批准上市,是国内首个获批上市的国产PD-1单克隆抗体注射液,用于治疗既往标准治疗失败后的局部进展或转移性黑色素瘤;9项产品已获得IND批准,其中,有条件获批上市销售的JS001正在开展适应症拓展的临床试验展且正于美国开展Ib期临床试验,UBP1211(修美乐生物类似药)已提交NDA并获受理等。本次公司选择了科创板第五套上市标准,即预计市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果。医药行业企业需至少有一项核心产品获准开展二期临床试验等。巧合的是,就在今天上交所科创板首发上会的上一个交易日,君实生物在港股披露了2019年的经营数据。年报显示,作为从事创新药物研发与商业化的生物制药公司,君实生物旗下部分产品正式投入商业化,实现收入的大幅上涨。具体来看,2019年,君实生物实现收入人民币(下同)约7.75亿元,与2018年同期的93.4万元相比,同比增长829倍;对此,君实生物方面表示:“主要由于特瑞普利于2019年2月商业化后销量攀升所致。”受益于港交所的新规,未实现盈利的生物医药公司满足特定条件后,仍可赴港上市。2019年,君实生物的归母净亏损约为7.44亿元,与去年同期的归母净亏损基本持平。不过受益于收入的大幅提升,2019年,君实生物的归母净亏损率约为-95.98%,而去年同期的归母净亏损率高达-76703.85%,一年时间,暴力拉升了76607.88个百分点。而评价一家创新生物药公司,研发费用也是极其重要的指标。2019年,君实生物共计花费了9.46亿元,同比大涨75.8%。公开资料显示,截至2020年3月初,君实生物共有20项在研产品,13项是由公司自主研发的原创新药,7项与合作伙伴共同开发,从进度来看,有9项处于临床阶段。这些在研产品覆盖肿瘤免疫治疗、代谢类疾病、炎症或自身免疫性疾病及神经系统疾病等领域。在抗击新冠肺炎疫情方面下,君实生物也迅速响应,积极跟进。3月20日,君实生物宣布,公司于近日与中国科学院微生物研究所(“中科院微生物所”)签订项目合作协议,拟共同开发生产新型冠状病毒中和抗体,提供治疗COVID-19的创新型药物。3月30日开盘后,君实生物股价在小幅低开后,迅速拉伸,盘中股价一度上探至33.7港元,涨幅达7.32%,随后股价震荡走低。最终,君实生物股价收于31.3港元,跌幅为0.32%,好于恒指整体表现。君实生物本次冲击科创板之所以这么受资本市场关注,不仅仅因为其作为首例首例“三+H+A”公司,还有一个原因就是其作为“4+3”国产PD-1单抗产品的核心厂商之一。

资料显示,PD-1/PD-L1免疫疗法是在全球掀起的肿瘤、癌症治疗变革的新一类抗癌免疫疗法,不同于以往的抗癌治疗方法,旨在充分利用人体自身的免疫系统抵御、抗击癌症,通过阻断PD-1/PD-L1信号通路使癌细胞死亡,具有治疗多种类型肿瘤的潜力,实质性改善患者总生存期。截至2020年1月31日,全球市场(包括中国市场)共有7款抗PD-1单抗产品获批,即4家国产药品以及3家进口药品。

有数据表明,2030年全球PD-1及PD-L1药物市场规模或可达到789亿美元。国内市场将实现131亿美元。根据弗若斯特沙利文的报告,截至2020年1月31日,中国共有26个针对PD-1单抗的III期单药试验和66个针对PD-1单抗的III期联合治疗试验正在开展。众多正在开展的PD-1单抗临床试验加剧了临床研究资源的竞争,同时随着更多抗PD-1单抗产品和拓展适应症的获批,未来将进一步加剧市场竞争。从已获批适应症来看,百时美施贵宝的欧迪沃、默沙东的可瑞达、恒瑞医药的艾瑞卡均已获批超过一项适应症,且已涉足肺癌、肝癌等患者基数较大的适应症类型,而君实生物的产品拓益目前已获批适应症仅一项且患病率低。招股书显示,从定价上看,国产抗PD-1单抗产品PAP后年治疗费用相当,拓益和国产PD-1单抗产品相比不具有明显价格优势。且在目前中国市场已上市的抗PD-1单抗产品中,信达生物的达伯舒已于2019年11月通过国家医保目录谈判进入医保目录,君实生物产品未能通过2019年国家医保药品谈判,尚未进入医保。这不仅会使君实生物的产品在市场份额、市场推广等方面面临激烈的市场竞争。更重要的是,由于竞品大幅降价,君实生物的产品存在进一步降价的可能。君实生物表示,产品价格的下降将降低单位产品的盈利能力,对企业整体的经营情况影响具有较大的不确定性。很显然,君实生物未来机遇不少,但风险也同样不可忽视,尤其是其主要依赖单一产品,业绩波动风险还是非常大的!

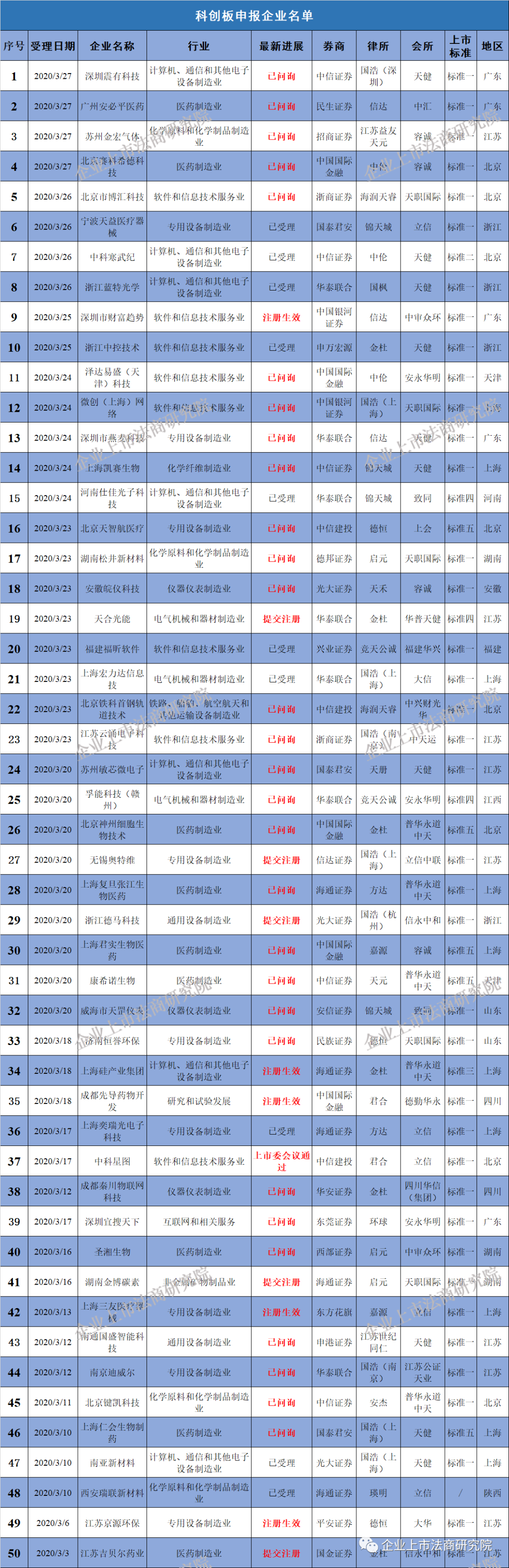

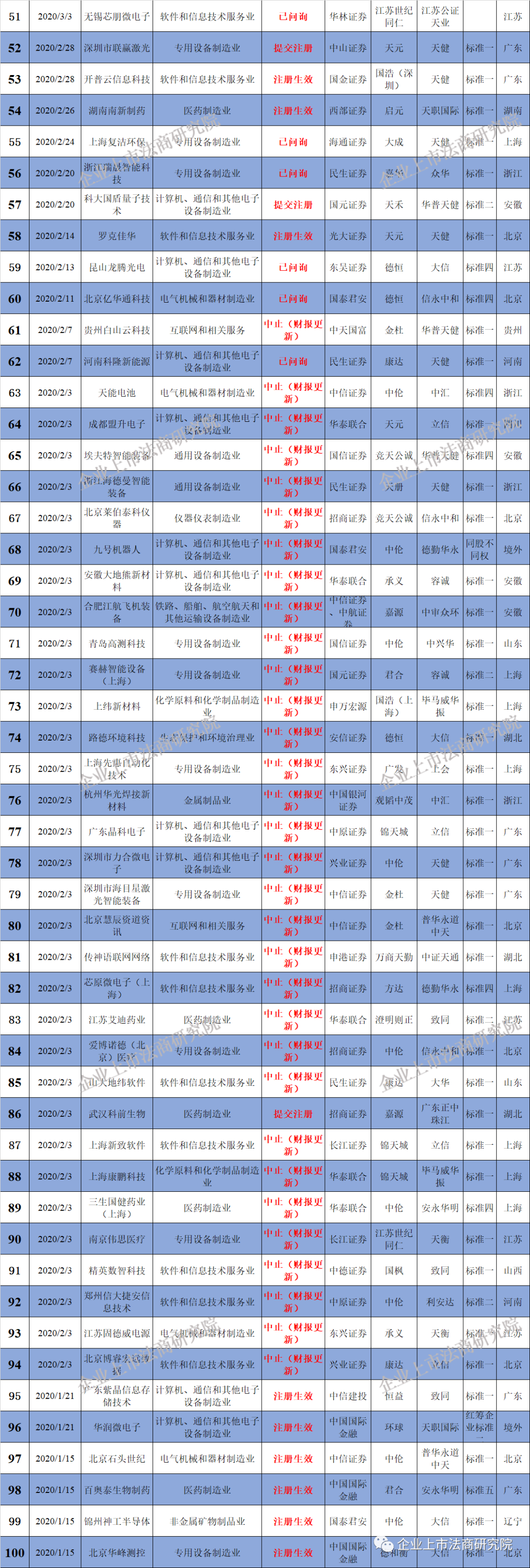

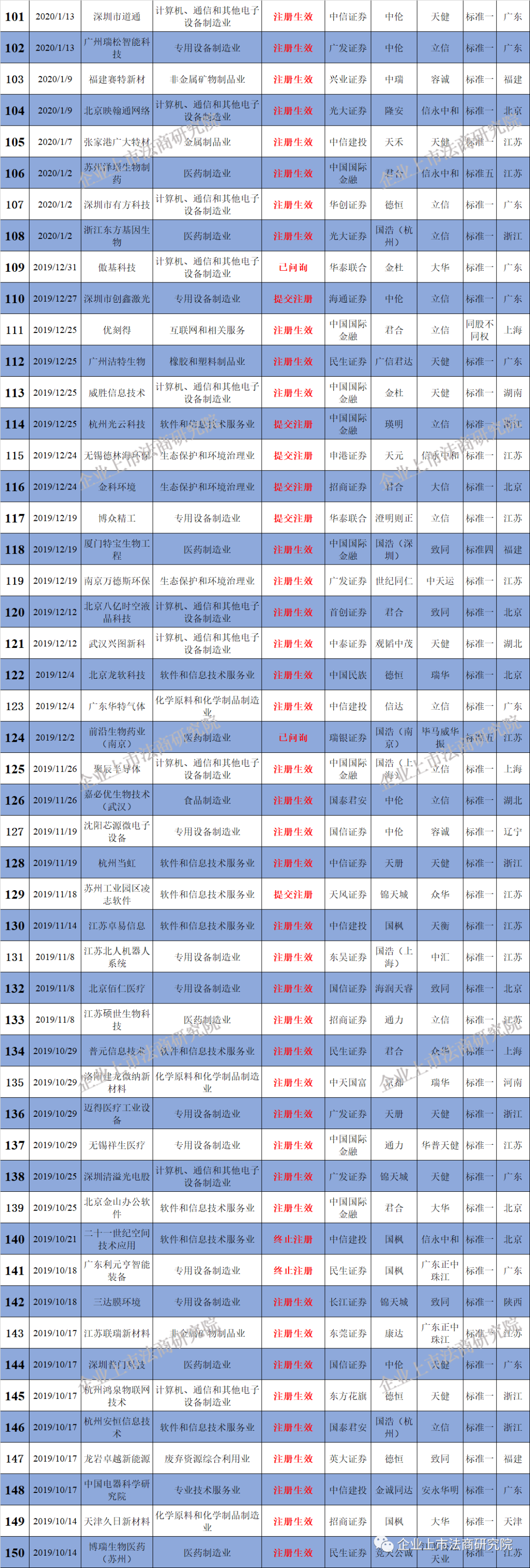

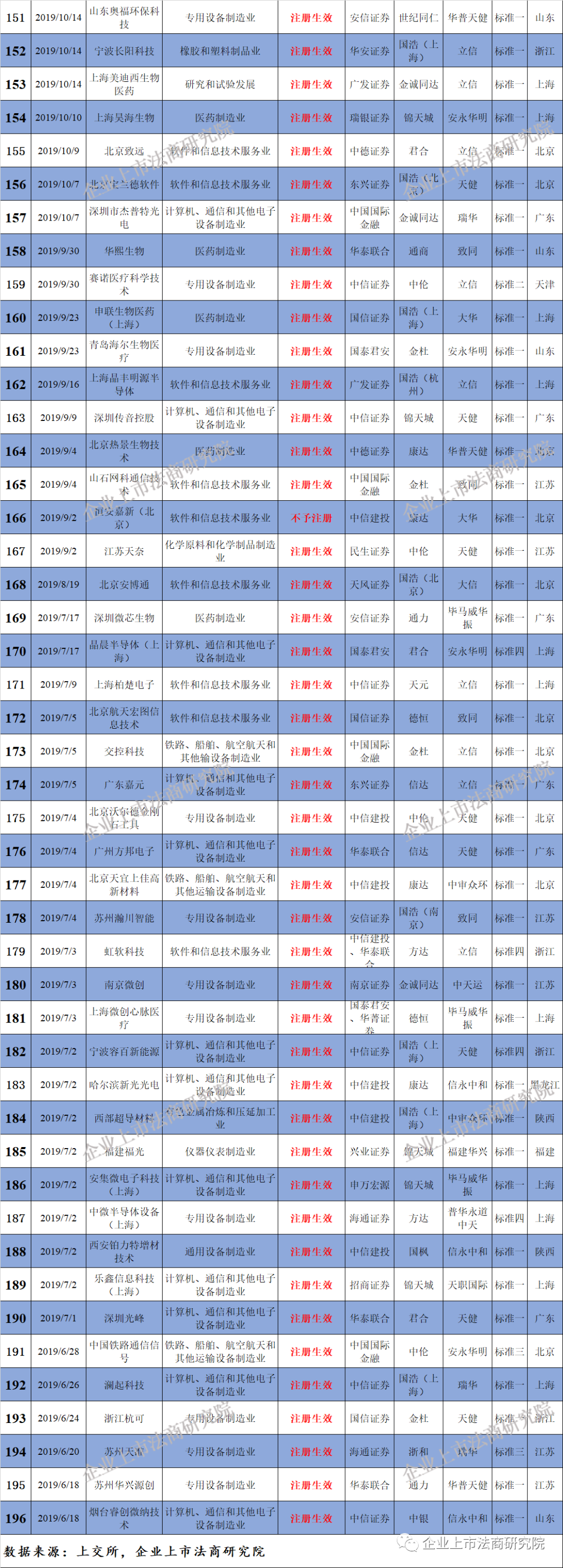

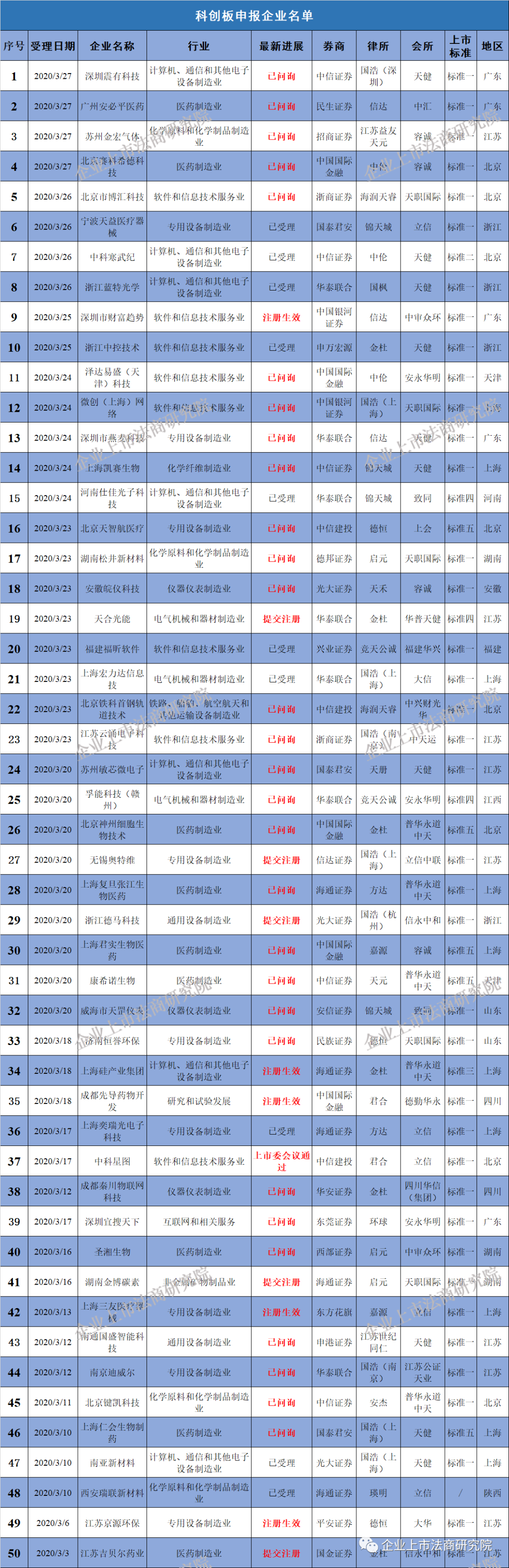

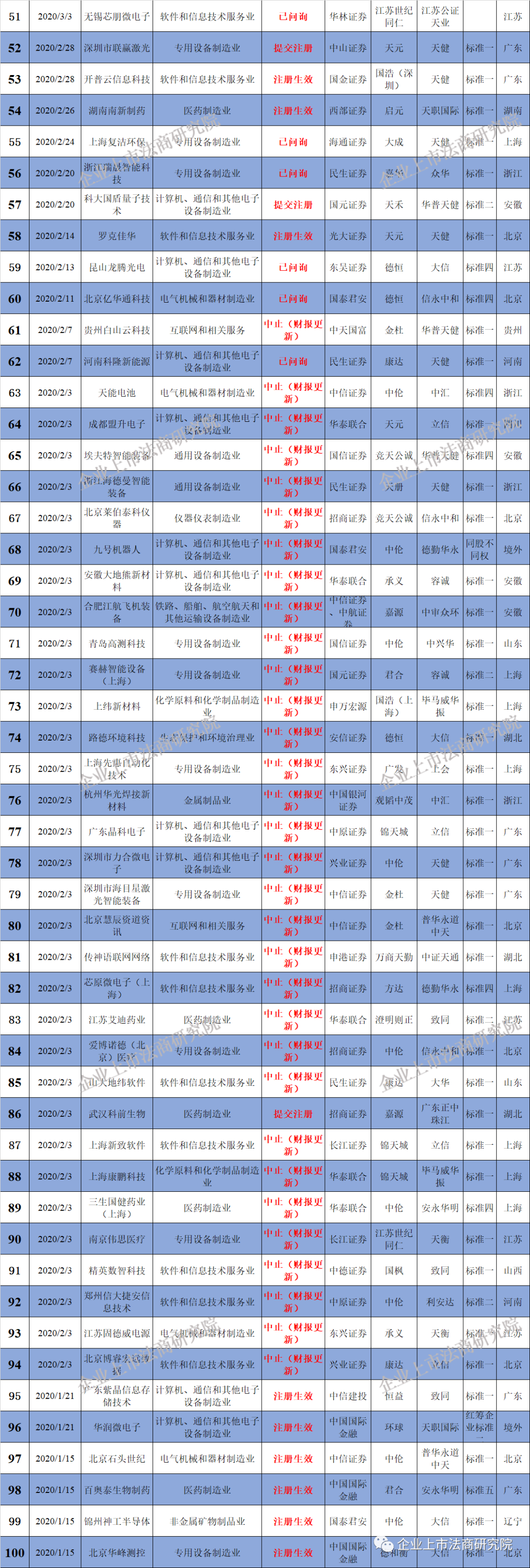

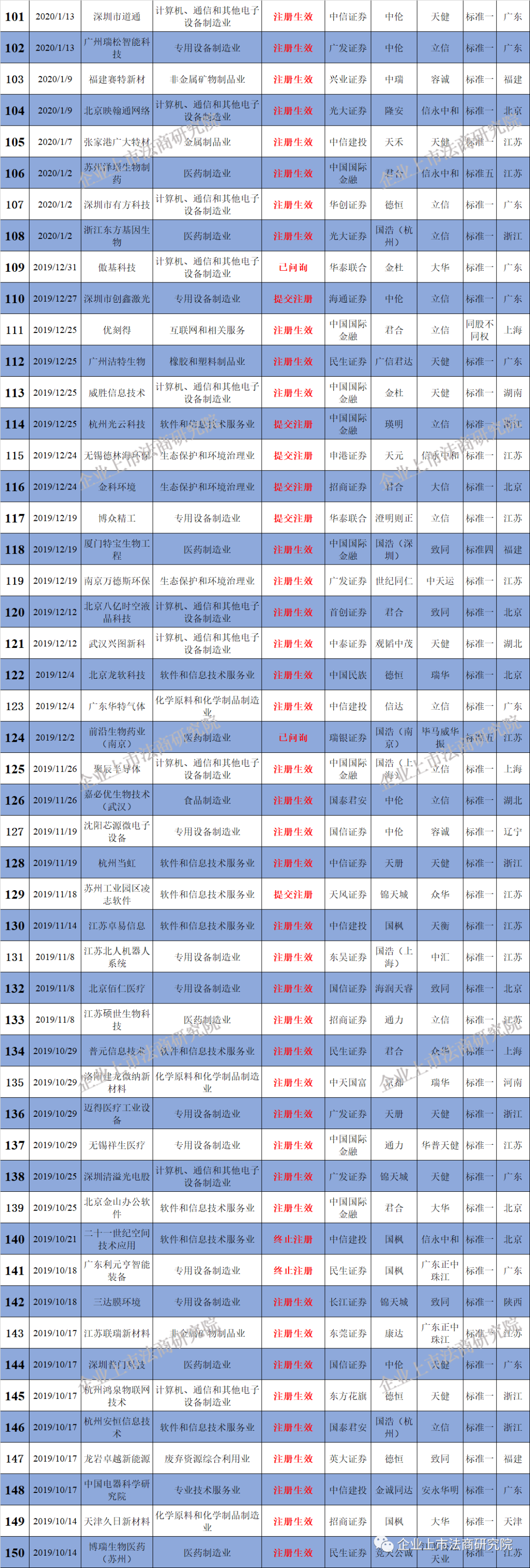

附二:科创板企业名单(截至3月29日,不含25家被终止企业)

温馨提示:关注我们请加微信公众号“企业上市法商研究院”,本平台始于2013年,多年来一直专注于企业和资本法商合作,汇集众多券商、律师、会计师、投资机构、优质企业,业务领域包括企业上市、并购重组、股权激励、基金、重大诉讼等。

如咨询、合作请联系杨律师:微信/电话15692107373

声明:本公众号致力于好文推送(欢迎投稿),版权归属原作者所有!我们对文中观点保持中立,分享不代表本平台观点,请勿依照本订阅号中的信息自行进行投资操作,若不当使用相关信息造成任何直接或间接损失,需自行承担全部责任。如果您认为我们侵犯了您的权益,请联系我们,我们将第一时间进行核实删除!

为防失联,请关注三个备用号:科创板精选层智库(kechuangbanfsy)、新经济工场(xinsanbangongchang)、资本市场研究苑(neeqresearch),搜索公众号或长按以下二维码关注:

这他妈的是啥东西,胡咧咧

密码保护

美国这是着急了,应该还会有动作。

不知道这6万亿来自哪里?是不是供应链金融…

这一天天的,炒作