2019年8月23日晚间,证监会就《上市公司分拆所属子公司境内上市试点若干规定》(以下简称“《分拆上市规定》”)公开征求意见,小多发布《上市公司境内分拆上市新规快评》予以点评。

昨日《分拆上市规定》正式落地。小多从分拆主体和拟分拆所属子公司两个方面总结出六大变化。

1、分拆主体方面

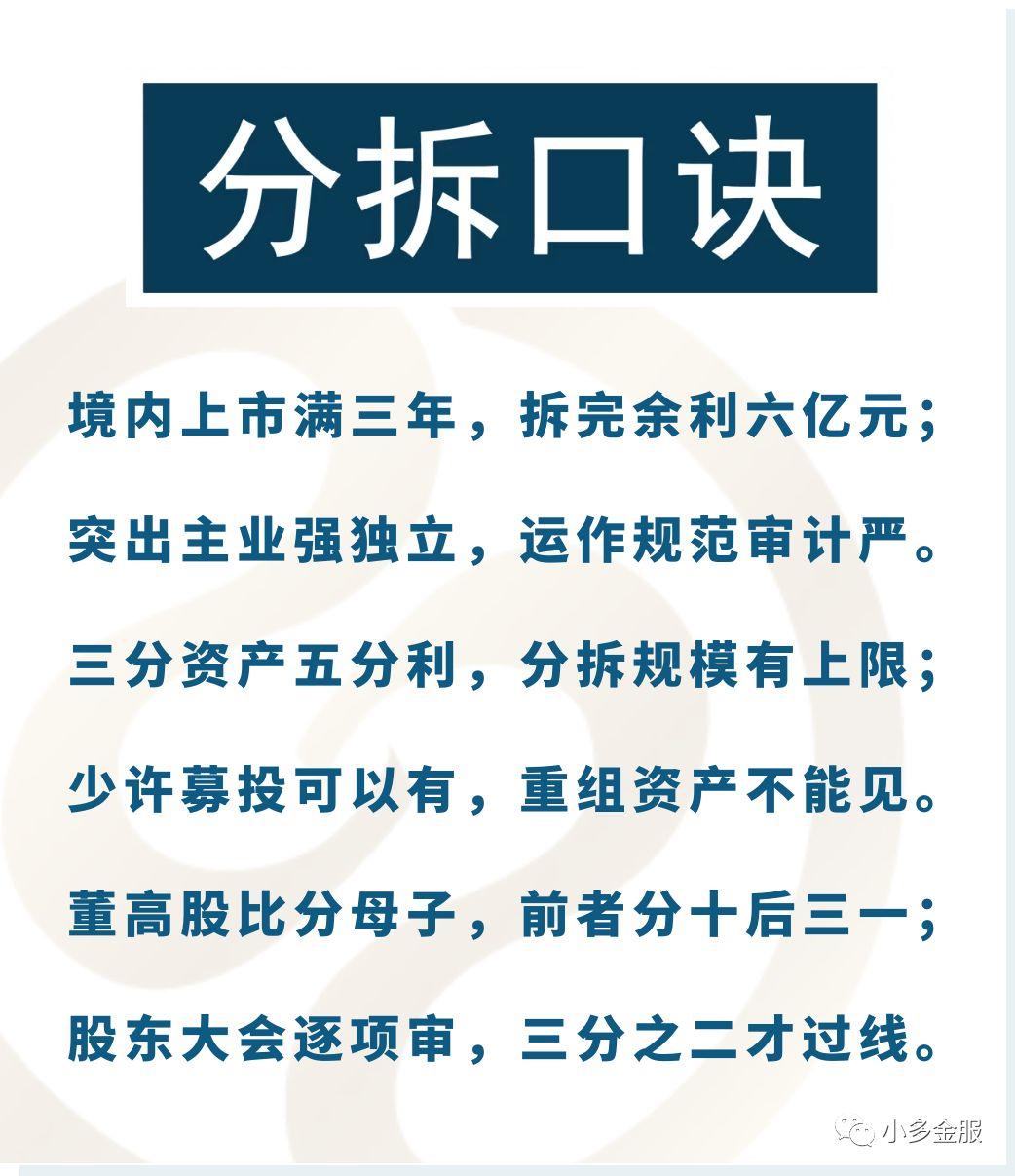

明确分拆主体的上市场所

《分拆上市规定》征求意见稿未对分拆主体的上市场所进行约束,正式稿明确了原则上只有在境内上市满三年的上市公司才具备分拆所属子公司在境内证券市场首次公开发行股票上市或实现重组上市的条件。此项修改更加符合《分拆上市规定》制定的初衷,即依法支持境内上市公司符合实际发展需要进行分拆。

降低分拆主体的盈利要求

《分拆上市规定》正式稿降低了分拆主体的盈利指标要求,即扣除按权益享有的拟分拆所属子公司的净利润后,归属于上市公司股东的净利润由累计不低于10亿元人民币,降低为累计不低于6亿元人民币。要求分拆主体具备一定盈利能力的同时,进一步扩大符合标准的群体,充分发挥资本市场优势。

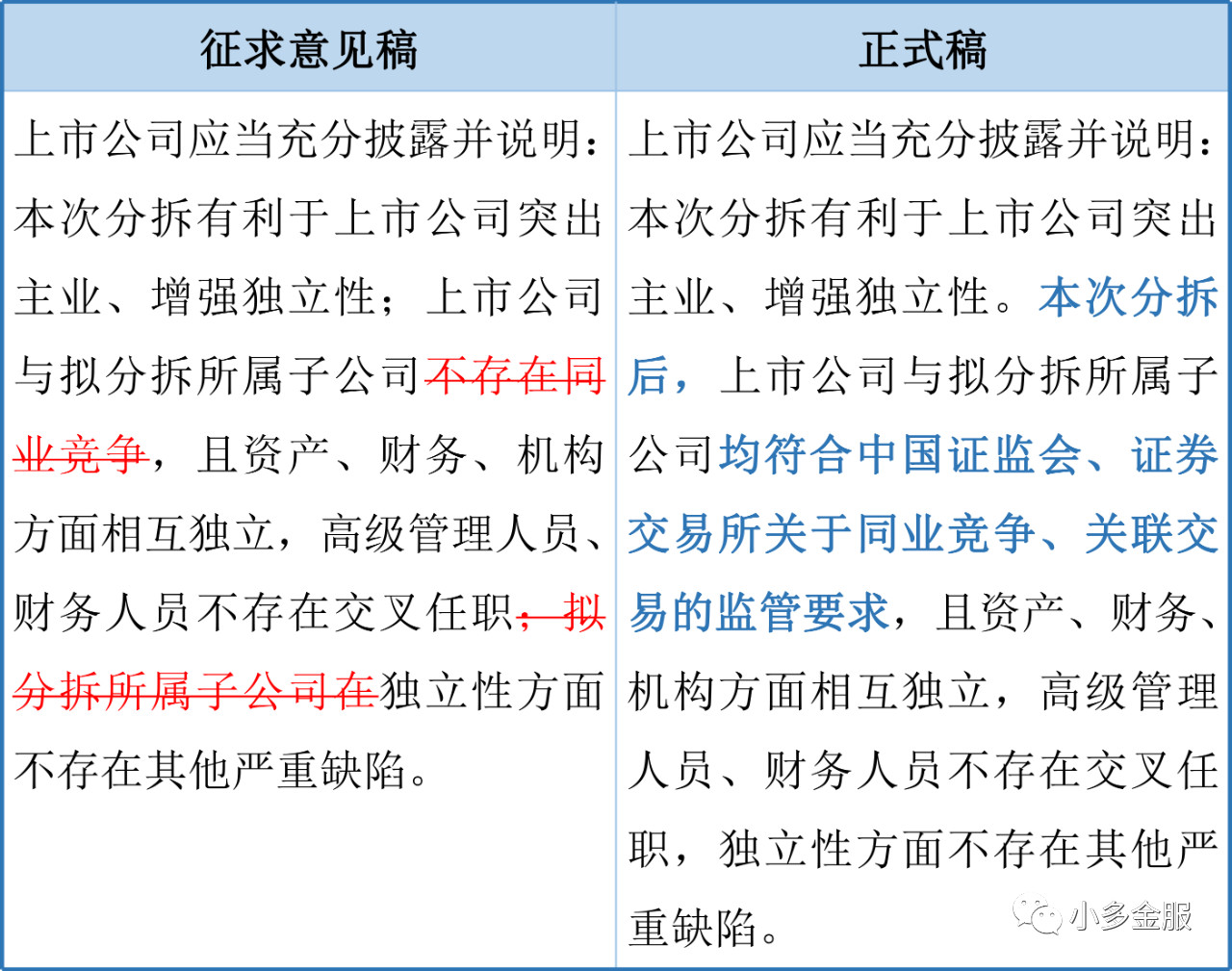

独立性要求更灵活

《分拆上市规定》征求意见稿指出,分拆主体与拟分拆所属子公司不存在同业竞争。此次正式稿则调整为要求两者均符合中国证监会、证券交易所关于同业竞争、关联交易的监管要求,保障上市公司、拟分拆所属子公司分拆后具备独立上市地位,独立性要求更灵活。例如,根据现行科创板监管规则,拟分拆所属子公司若在科创板上市,允许对发行人不构成重大不利影响的同业竞争情形存在。

2、分拆所属子公司方面

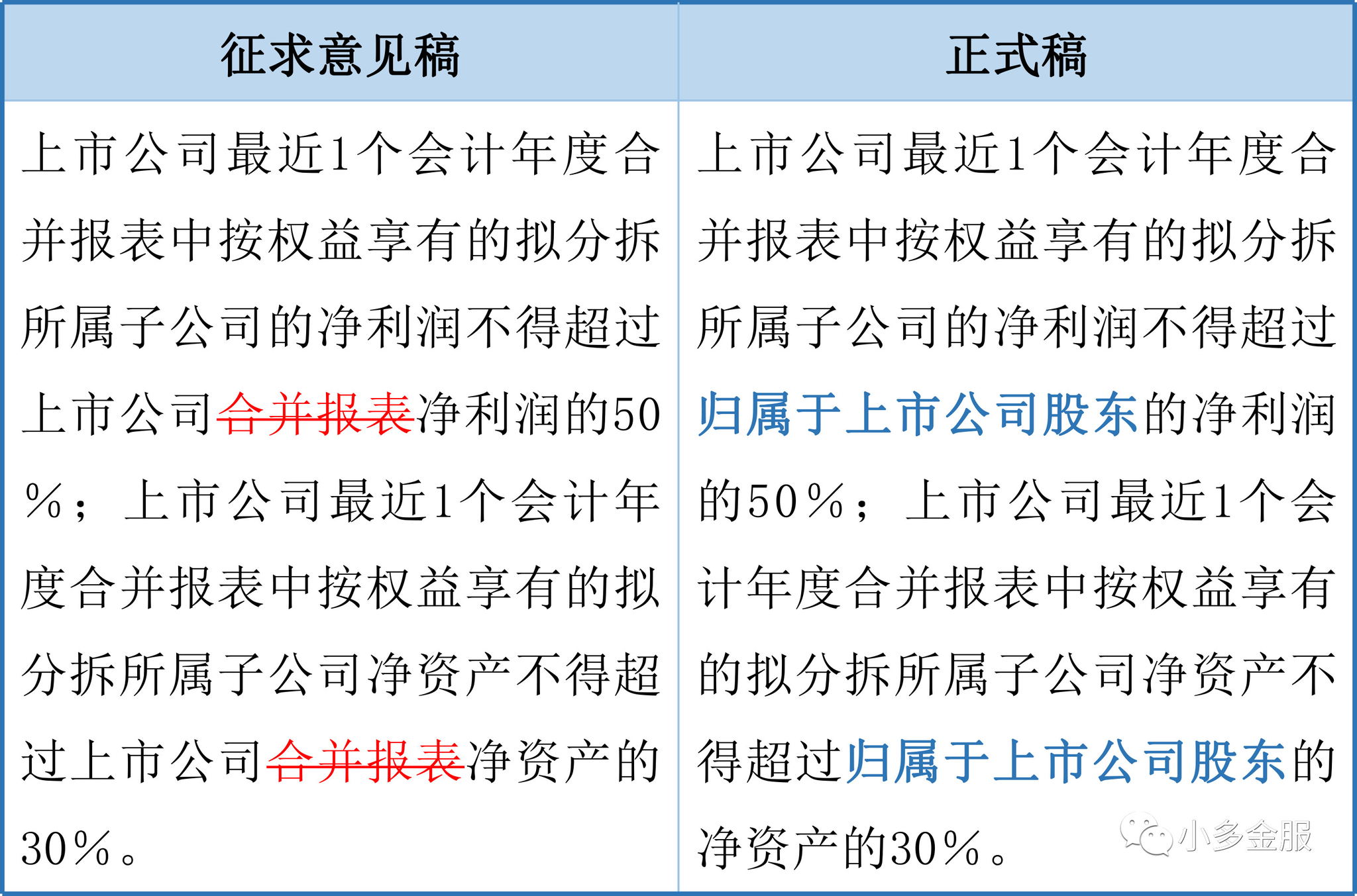

明确分拆所属子公司规模指标

《分拆上市规定》正式稿中分拆规模指标由合并报表的净利润、净资产改为归属于上市公司股东的净利润、净资产指标。规模指标的调整使得拟分拆所属子公司规模占分拆主体的比重降低,避免“分拆上市”对上市公司的盈利能力产生较大影响,保护原有股东权益。

募投项目允许例外情形

上市公司最近3个会计年度内发行股份及募集资金投向的业务和资产不得作为拟分拆所属子公司的主要业务和资产。这一限制在正式稿中增加了例外情形,即拟分拆所属子公司最近3个会计年度使用募集资金合计不超过其净资产10%的不受前述限制。在保护上市公司股东利益的同时,增强分拆上市的灵活性,更贴合市场发展的实际情况。

董事高管持股比例放宽

相较于《分拆上市规定》征求意见稿,正式稿对于拟分拆所属子公司董事、高级管理人员及其关联方持有拟分拆所属子公司股份比例的限制放宽至所属子公司分拆上市前总股本的30%,大幅提高管理团队持股比例,进一步满足其与公司共享利益的需求,实现利益绑定,长效激励。

这他妈的是啥东西,胡咧咧

密码保护

美国这是着急了,应该还会有动作。

不知道这6万亿来自哪里?是不是供应链金融…

这一天天的,炒作