随着新三板深改进程的高效推进,新三板迎来了久违的红火,三板做市指数已经连续两周涨幅接近5%。一直以来困扰着新三板的流动性低、融资难等问题,似乎终于将看到改善的希望。

11月8日,证监会和股转公司就深化新三板改革相关业务规则公开征求意见,内容涉及精选层准入标准,建立转板上市机制、优化发行制度、优化投资者结构等多个方面。

可见,全市场都在期待新三板深改的落地。而对于券商来说,这关乎收缩了近三年的新三板业务阵地能否重新展开。

此次深化新三板改革,除了公开发行需要券商作为保荐人和承销商外,定增、可转债、挂牌、并购、借壳等新三板业务预计也将随之增加。继科创板之后,新三板或将成为券商投行的另一富金矿。

成交低迷与摘牌潮

新三板的流动性危机由来已久。从换手率来看,截至11月8日,今年以来创业板、主板、新三板企业的日均换手率分别为4.28%、2.48%和0.35%,这已是叠加了近期新三板深改政策出台利好的结果。

除了此前不少企业因挂牌成本过高选择摘牌退场、部分优质企业绕道创业板甚至境外IPO上市外,科创板的横空出世也给新三板挂牌企业打开了一扇新的大门。据安信证券统计,截至10月24日,目前已申报科创板的企业共166家,其中有46家来自新三板,占比27.71%。

有分析人士指出,今年上半年,科创板的推出对优质挂牌公司或优质未挂牌的公司吸引力上升,新三板优质挂牌公司纷纷摘牌,新三板市场未来发展前景进一步被看淡,后续业务受此影响也进一步缩减。

券商持续收缩阵地

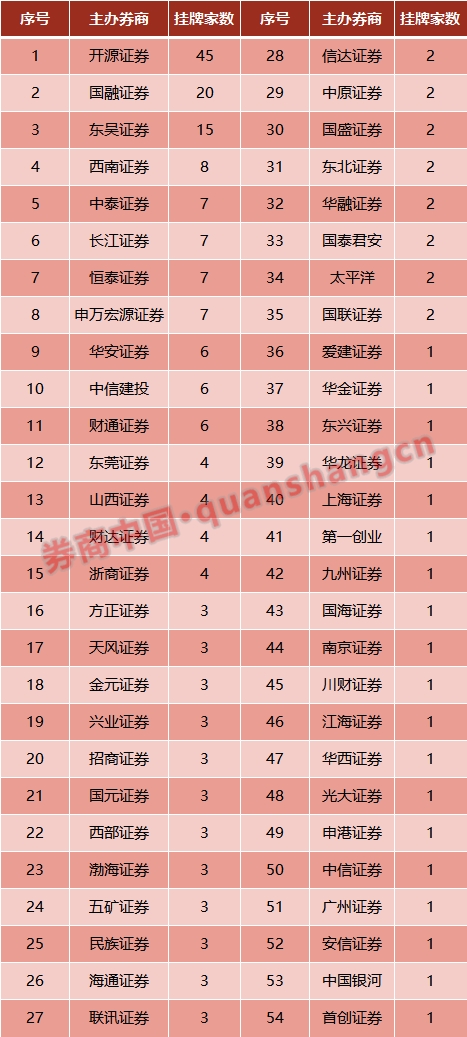

2019年上半年,由于政策预期不明与持续的流动性困局,企业新三板挂牌意愿下降明显。新增挂牌企业数量来看,2019年已经步入11月,但今年新三板新进挂牌企业仅221家,相比于2018年的569家、2017年的2147家、2016年的5074家,可谓是断崖式减少。

事实上,在经历了2015年的热火朝天,2016年的存量消耗后,券商新三板业务自2017年起就步入了冬天。

2017年伊始,“多家券商即将裁撤新三板团队”的消息一石激起千层浪,关于“新三板业务性价比越来越低”的讨论也步入台前。此后,在做市业务受制于流动性低迷、挂牌项目迅速消耗难以为继、监管狠抓券商督导能力等多重因素的影响下,新三板业务逐渐从券商年报中隐去身影,只偶尔在提到投行业务或场外业务时轻轻带过。

深改做大投行蛋糕

在这样的市场背景下,为进一步深化新三板改革,证监会于11月8日就修订后的《非上市公众公司监督管理办法》(简称《公众公司管理办法》)和新起草的《非上市公众公司信息披露管理办法(征求意见稿)》(简称称《信息披露办法》)公开征求意见,全国股转公司也就新起草及新修订的6项自律规则向市场征求意见。

据了解,此次《公众公司办法》修订内容主要包括,引入向不特定合格投资者公开发行制度,允许挂牌公司向新三板不特定合格投资者公开发行,实行保荐、承销制度;优化定向发行制度,放开挂牌公司定向发行35人限制,推出自办发行方式;优化公开转让和发行的审核机制,由全国股转公司先出具自律监管意见,证监会以此为基础进行核准;创新监管方式,确定差异化信息披露原则,明确公司治理违规的法律责任,压实中介机构责任,督促公司规范运作。

申万宏源新三板分析师刘靖认为,从券商角度来看,新三板公开发行需要券商作为保荐人和承销商,因此将增加券商的投行业务收入。但值得注意的是,中小企业具有高风险特征,因此新三板公开发行对券商的项目质量把控、IPO定价、销售等能力都提出了更高要求。

事实上,除了公开发行外,定增、可转债、挂牌、并购、借壳等新三板业务预计也将随之增加。继科创板之后,新三板或将成为券商投行的另一富金矿。

“不同于挂牌这种相对简单的挂牌业务,精选层保荐人的能力要求更高,也更容易造成分化。”据刘靖判断,虽然短期内中小券商投行可能因为新蛋糕的出现而加入战局,但由于中小企业更难规范,监管更需要重视中介尽职能力和道德风险,因此长期来看,市场份额将向优质券商集中。

以今年挂牌项目较多的东吴证券为例,其2019年半年报显示,报告期内公司持续督导业务严格落实投行内控指引,在内控关键节点上,严格把关,将中小企业挂牌业务流程系统化,降低业务操作风险;优化做市业务结构,积极跟踪拟转板项目,挖掘有潜力的优质项目,为新三板企业提供投行全业务链服务。

流动性改善利好做市

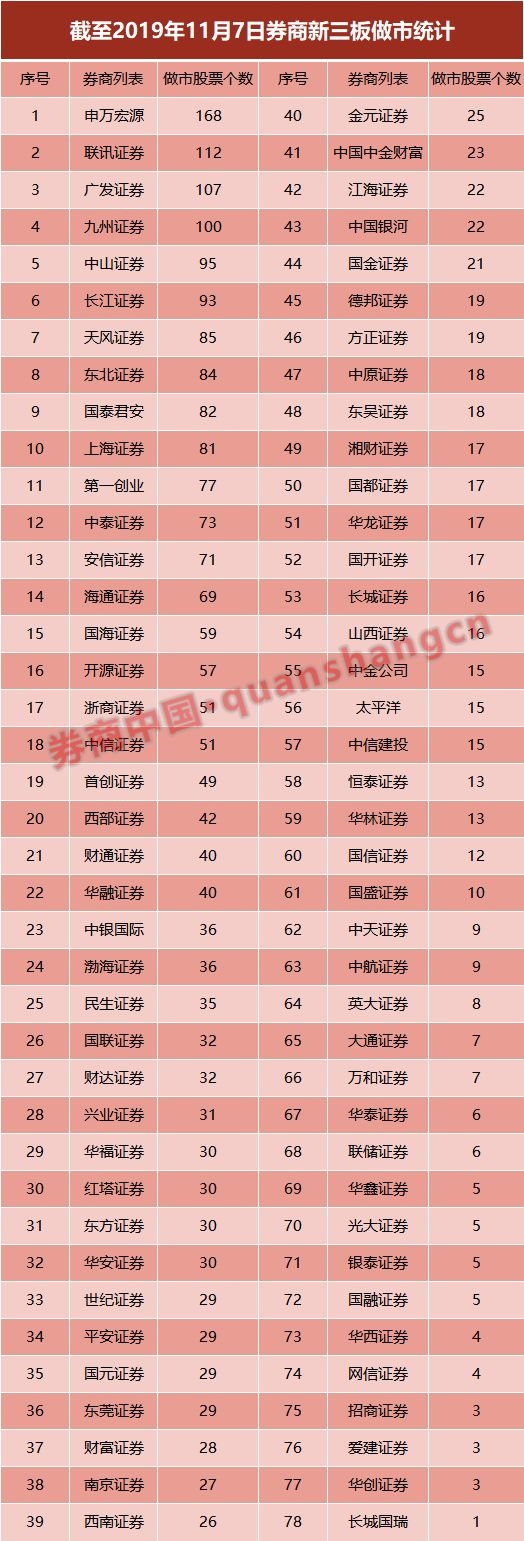

“做市都快变成自营了!即便有些交易,人家自己私下就做了,也不用经过做市商。”在聊起新三板做市业务的时候,有券商人士这样形容做市商“无市可做”的尴尬境地。一方面新三板市场投资者门槛高,资金有限,客观上限制了做市交易;另一方面,新三板企业数量巨大且良莠不齐,做市商要想服务企业、挖掘价值确实力有不逮。

根据数据,以11月8日为例,创业板、主板、新三板的当日总市值分别为5.75万亿元、56.11万亿元和2.10万亿元,当日成交金额分别为970.02亿元、3412.26亿元和2.75亿元。则新三板的总市值分别是主板的3.74%,创业板的36.42%;但是成交金额方面,新三板仅为主板的0.08%,是创业板的0.28%。

这次新三板深改,像是给市场注入了一支强心针。10月28日——证监会明确提出深改后的第一个交易日,做市指数早盘高开高走,最终报收于825.25,大涨5.03%,交易额2.67亿元,大涨304%;三板成指报收于909.35,增长1.19%,交易额2.98亿元,大涨277%。

据安信证券分析师诸海滨团队统计,在10月28日做市板块涨幅TOP20的公司,其中70%属于创新层,通过分析政策发布后五个交易日市场变化,可以看到基于“精选层”预期,创新层仍是“领涨”主导力量,其中不少累计涨幅靠前的公司曾申请或拟申请A股IPO上市。

“此次增加基础层、创新层集合竞价撮合频次,有助于适度提高流动性水平,预计有更多的企业具有从基础层进入到创新层的意愿。”联讯证券新三板分析师彭海认为,同时新三板计划适当降低投资者准入门槛,持续推动公募基金、保险资金、企业年金等专业机构投资者入市,也将为市场不断增加长期稳定资金来源,有利于改善市场流动性水平,提升投融资功能。

(文章来源:券商中国)

这他妈的是啥东西,胡咧咧

密码保护

美国这是着急了,应该还会有动作。

不知道这6万亿来自哪里?是不是供应链金融…

这一天天的,炒作