又一家曾经的新三板公司将被上市公司收购,而且还是一家行业龙头。

9月15日,创业板上市公司青松股份(300132.SZ)发布公告,拟收购原新三板挂牌公司诺斯贝尔(835320.OC) 不低于51%的股份,收购将构成重大资产重组。

公告显示,青松股份已就上述收购事项与诺斯贝尔实际控制人林世达、控股股东诺斯贝尔(香港)无纺布制品有限公司签署了收购资产框架协议,将以发行股份和支付现金相结合的方式向拟出售诺斯贝尔股份的股东支付对价,具体股份及现金支付比例由交易各方在与本次收购相关的正式协议中协商确定。

诺斯贝尔于今年5月17日起在新三板终止挂牌,至今仅仅过去四个月。

一、诺斯贝尔:营收超10亿,化妆品ODM龙头

诺斯贝妆品股份有限公司,成立于2004年2月,是一家集面膜、护肤品、湿巾及无纺布制品生产销售于一体的专业化妆品生产企业。产品主要面膜、护肤品、湿巾三大系列。发展至今,公司已与全球各地众多知名客户建立了ODM和OEM合作关系,如屈臣氏、利洁时、佰草集、雅芳、曼秀雷敦等。

2016年1月13日,这家全球面膜代工龙头诺斯贝尔在新三板挂牌,股票代码835320。

受益于面膜市场的爆发,诺斯贝尔业绩不断攀升,2013-2016年,公司营业收入从5.62亿元增长到12.13亿元,年化复合增速29%,同期归属母公司净利润从0.56亿元增长到1.76亿元,年化复合增速达到46%。

2017年上半年,公司实现营业收入6.68亿元,归母净利润0.88亿元,分别同比增长40.67%和46.23%。

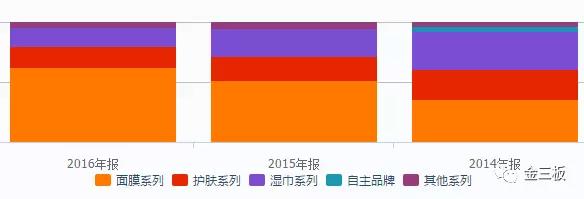

根据挂牌期间披露的财报,诺斯贝尔销售毛利率在28%-33%之间,销售净利率在11%-15%之间。产品结构上,2016年诺斯贝尔的代工产品中面膜、护肤品和湿巾分别占营收的62%、17%和16%,其中面膜是诺斯贝尔的核心产品。

面膜也是化妆品行业中增长最快的细分市场,2017年全球面膜市场达到120亿美元,其中中国市场规模达到191亿元人民币,同比增长10%以上,预计到2022年中国面膜零售规模将达到300亿元人民币。

此外,公司还是面膜行业唯一上市公司御家汇(300740.SZ)的最大供应商,根据淘宝最新数据,御家汇的小迷糊面膜销售量全网排名前三。

在挂牌新三板期间,诺斯贝尔只进行过一次融资。2016年4月,公司曾向“广东中科招商创业投资管理有限责任公司一优选八号证券投资基金”发行2650万股,募集资金1.01亿元。本次融资,诺斯贝尔对应投后估值6.71亿元。

根据中商产业研究院的数据,2017年全球化妆品市场规模约1914亿欧元,化妆品行业中生产制造环节成本约占终端价格的10%左右。由此测算化妆品代工市场规模约191亿欧元,折合约1500亿元人民币,诺斯贝尔目前市占率尚不足1%,成长空间非常广阔。

目前,全球化妆品代工龙头厂商包括意大利莹特丽(Intercos)、韩国科丝美诗(Cosmax)和科马(Kolmar)等,2017年营收规模均在50亿元人民币以上。诺斯贝尔虽是国内最大的化妆品代工厂商,但与国际龙头相比体量较小、成长空间大。

另一家新三板公司安特股份(871692.OC),也是一家化妆品OEM&ODM企业,产品涵盖精华、乳霜、化妆水、BB霜、洁面、唇膏、护手霜等护肤品和眼妆、口红、粉饼、腮红等彩妆产品。不过,安特股份2017年营业收入仅1.1亿元,规模只有诺斯贝尔的十分之一。

令人颇感意外的是,净利润已过亿的诺斯贝尔,并没有选择独立IPO,而是选择被收购的方式曲线登陆A股。

二、樟脑龙头也爱美妆

计划收购诺斯贝尔的上市公司青松股份,同样来头不小,是国内最大的松节油深加工企业和全球最大的合成樟脑及其中间产品的供应商。

2010年10月26日登陆深交所创业板,目前总市值46.9亿元。

青松股份深耕松节油深加工产业链,以合成樟脑为主,逐步增加冰片等深加工产品,广泛应用于医药、香精香料、工业、日化等领域。公司目前拥有1.5万吨/年的合成樟脑和1000吨/年的冰片产能,其中合成樟脑产能规模占国内78.9%、全球的44.8%,目前是国内乃至全球合成樟脑龙头,完全占领中高端市场。

与此同时,青松股份近两年的业绩表现也很亮眼。2017年,公司实现营收8.11亿元,同比增长45.6%,净利润9474.6万元,同比增长189.4%;2018年上半年,实现营收5.64亿元,同比增长55.98%,净利润1.46亿元,同比增长256.12%。

图:青松股份营收和归母净利润(单位:亿元)

合成樟脑行业的全球龙头,也有着一颗进军化妆品行业的野心。

收购若能如愿完成,青松股份有望成为合成樟脑和面膜代工双行业龙头,同时,受益于诺斯贝尔跟屈臣氏以及各大化妆品品牌如美加净,韩后,高姿,肌研等的深度合作关系,有望帮助青松开拓香料的销售渠道,实现与主业的协同。

青松股份也在公告中表示,诺斯贝尔具有较强的盈利能力,通过本次收购,公司的总资产、净资产规模将进一步扩大,公司的营业收入、净利润将进一步提升,进而增强公司的长期抗风险能力。

三、山西首富操盘

青松股份虽然是一家福建上市公司,但这桩跨界并购的背后操盘者,却是山西首富杨建新。

提及杨建新,作为原百圆裤业创始人,成功操盘百圆裤业实现转型并将其打造成为国内跨境电商龙头跨境通的成功案例,至今仍被市场津津乐道。2015年以来,杨建新连续蝉联山西首富。

而在跨境通日趋成型之后,杨建新逐渐萌生“退居二线”的想法,有意从“台前”逐渐转向“幕后”。

今年4月,跨境通(002640.SZ)发布《关于实际控制人筹划股权转让暨公司控制权拟变更的提示性公告》,杨建新夫妇分别拟将其持有的合计1.1亿股(占上市公司总股本的7.27%)以不低于28元/股的价格转让给公司二股东,总经理、环球易购创始人徐佳东。

在从跨境通全身而退的同时,杨建新又将目光瞄向了另一家意欲转型的上市公司,就是青松股份。

为了取得青松股份控制权,杨建新从2016年9月到2017年12月期间,前后耗时1年多时间合计斥资10亿,成功拥有上市公司29.8%的可支配表决权,并顺利接管公司董事会,实现强势入主。

图:青松股份股权结构

在杨建新“入主”后,青松股份营业收入、净利润和股价均创出近年来新高,但杨建新似乎并不满足于此。上市公司此前也曾表示,“在巩固现有主营业务基础上,充分利用上市公司平台,择机布局新兴产业”。所以,进一步的资本运作是大势所趋,选择收购诺斯贝尔,也是情理之中。

更加有趣的是,青松股份此前曾公告,拟将现有林产化学品深加工业务的部分资产及负债按分拆划转至青松化工和青松物流,其中青松化工承接生产加工业务相关资产及负债,青松物流承接运输业务相关资产及负债。此举,显然意在梳理原有产业为未来运作腾出空间。

诺斯贝尔2017年中报6.68亿元营业收入和0.88亿元净利润的业绩规模,均远超青松股份。未来必将在上市公司的业务体系中占据重要之地。虽然在公告中暂未披露诺斯贝尔的估值,但公司想拿下诺斯贝尔绝对控股权,交易代价必然不菲。

参考最近化妆品行业另一桩并购案的交易对价,御家汇拟10.2亿元收购“阿芙精油”母公司北京茂思60%股权,对应估值为2018年20倍市盈率。预计诺斯贝尔的总体估值或将超过40亿元!

四、结束语

新三板市场行情平淡,整体回归理性,但与市场上的并购交易却如火如荼。不论是新三板企业并购重组非上市资产,还是上市公司收购新三板资产,都在今年以来层出不穷。

新三板越来越成为A股最大的“并购池”,上市公司纷纷前来淘金。对于新三板公司而言,如果利润小于5000 万元,成长性也不够好,被并购不失为一种较好的选择,一方面股东能够拿到部分现金,实现退出,另一方面与上市公司联姻后,也能为企业注入新的发展活力。

文章来源于金三板

交易方式还要看您个人的判断。就目前的情况…

可以买吗

刘老师专业

募集资金2.50亿元,其中补充流动资金就…

国环科技以后也转板不了了吗?