这些年来新三板企业一直在勒紧腰带过日子,规模偏小的企业更是,去银行找贷款,3000万能批下1000万来就谢天谢地;大企业不差钱,总有银行经理来问候,给你们批点贷款吧……

今天读懂君带你从资产负债表的角度来看看中小企业的生存现状,看看它们的腰带勒得有多紧。

数据显示,规模越小的企业,流动负债的比例越高,也就是说,需短期内偿还的债务压力越大;而同时,规模越小的企业,偏偏流动资产中现金的比例越小,也就是说,短期内拿现金出来还债的压力更大。

借钱来周转周转?那更不可能,从来都是锦上添花易,雪中送炭难呀。

规模越小的企业,越需要踏踏实实做业务赚钱来还债,如果一个环节跟不上,可能就是连锁反应了。

面对市场发展阶段的转换,中小企业内在需求的升级,服务中小企业的新三板,有责任、有义务积极响应,有所作为。中小企业需要新三板,需要一个改革更加深入、功能更加完备的新三板市场来承载它们的光荣与梦想。

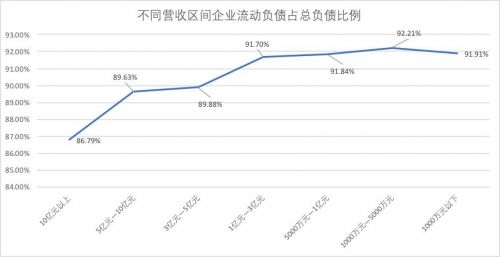

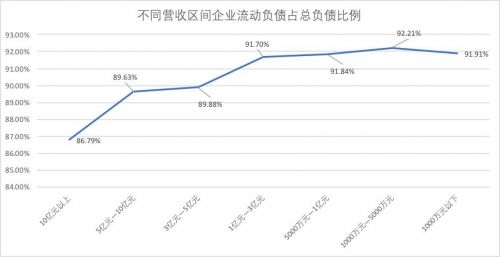

规模越小的企业,短期应还的负债越多

企业为了拓展业务、扩大市场,负债经营在所难免。

对于企业来说,流动负债——也就是短期内即将到期的债务,自然是越少越好,因为这部分债务需要马上偿还,势必会对资金周转造成压力,甚至引发一系列问题。

不夸张的说,类似这种短期债务,很可能是拖垮部分中小企业的最后一根稻草。但要命的是,新三板企业的资产负债表告诉我们,偏偏越是小企业,需要短期内偿还的债务越多。

读懂君选取了7455家有近三年财务报表数据的新三板企业为样本,2018年半年报显示,这7455家企业的流动负债总额7949亿元,平均每家负债1个亿,企业规模不同,不少小企业的负债被平均了。

但规模越小的企业,流动性负债占总负债的比例越高这是事实。

可以看到,上半年营收规模在10亿元以上的企业,流动负债占比为86.79%;

1亿元—3亿元的企业,流动负债已经增长到91.70%;

1000万—5000万元的企业,流动负债的比例达到92.21%。

这些流动负债,主要是短期借款+应付票款及应付账款+其他应付款。其中短期借款总额为2028亿元,占比26%;应付票据及应付账款2607亿元,占比33%,其他应付款1076亿元,占比14%。

做生意是需要本钱的,借的钱也是要还的,不然谁还和你玩?

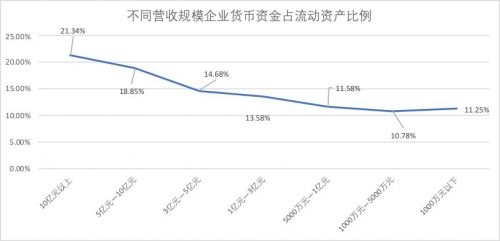

现金为王!偏规模越小的企业账上越没钱最近你可能会经常在朋友圈看到房地产中介发的广告: 某某客户资金紧张,房子降价狂甩,走过路过不容错过。

降价力度多大有待验证,但这也反映出一个问题,

房子作为固定资产,如果着急变现,是会打折的;如果房子一直卖不出去,那么房子只能是房子,永远不能当钱花。

所以在某些特定的环境下

说现金为王一点也没错,对于企业而言更是如此。

说到现金,就不得不看一下新三板企业的资产构成。这一点

大小企业之间的差别并不大,大概都是70%流动资产+30%非流动资产。

流动资产一般包括货币资金、应收账款、存货等等,有时候,应收账款、存货这些资产变现能力可能还不如房子。

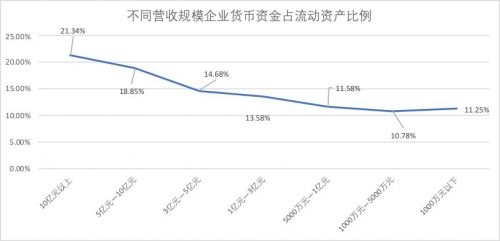

同样是70%的流动资产,大企业现金含量要更高。企业规模越小,流动资产中现金占比越小。可以看到,上半年营收规模超过10亿元的企业,流动资产中现金的比例为21.34%;

随着企业规模的下降,货币资金的在流动资产中的占比越来越低,1亿元—3亿元营收规模的比例已经下降到13.58%;

营收规模在1000万元以下的企业,流动资产中现金的比例仅有11.25%。

这时候问题也就来了,

规模越小的企业,流动性负债占总负债的比例越高,即短期需要偿还的债务多,但它们的流动资产中现金少,即短时间能拿出来的钱少。

这也意味着,规模越小的企业,越需要踏踏实实做业务赚钱来还债,否则一个环节跟不上,可能就是连锁反应了。

间接融资太难了,中小企业需要改革更深入的新三板!当然,中小微企业融资难、融资贵的问题由来已久。这时候

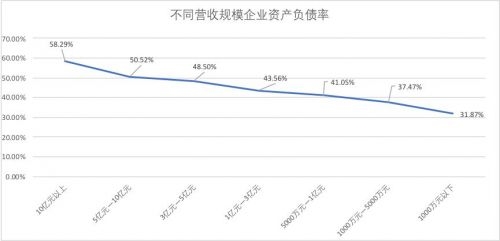

唯一值得欣慰的是,小企业的整体负债率并不高。

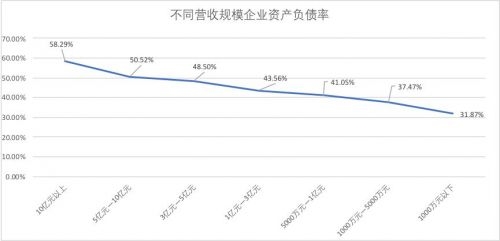

读懂君带你看一下资产负债率的情况。很明显,资产负债率与企业营收规模成正相关,

营收规模越大,企业的负债率越高。

上半年营收规模在10亿元以上的企业,资产负债率中位数为58.29%;

营收规模在1亿元—3亿元的企业,资产负债率中位数为43.56%;

营收规模在1000万元以下的小微企业,资产负债率中位数只有31.87%。

实际上,

相较前几年,新三板企业整体资产负债率已经出现了明显下降——2014年,营收规模在10亿元以上的企业,资产负债率中位数为65.18%,营收规模在1000万元以下的小微企业,资产负债率中位数为47.35%。

但在这波降杠杆大潮中,大企业和小企业却遭遇着截然不同的境遇。

你看,营收规模10亿元的企业负债率能比1000万元以下的企业高出近一倍。越是大企业,举债能力越强;小企业呢?业务周转不开,债主快要打上门,怎么办?去外面借钱,大概率是不可能的,老板有钱周转另当别论。

毕竟锦上添花容易,雪中送炭?大概率难碰到。

从资产负债率就可以看出来,

中小微企业面临的窘境就是:越缺钱,越借不到钱。没办法,中小微企业的发展周期特性,银行等金融机构不得不防。

去杠杆之下,不走依赖债权融资推动发展的老路,新路就是股权融资。扩容至今,新三板企业股权融资金额总计超过4647亿元,累计发行次数达到超过1万次。

其中超过30%的资金,共1602亿元投向了融资前一年净利润小于1000万的中小微企业。可以说,新三板为解决部分中小微企业融资难融资贵,贡献了不可替代的作用。

这两年,新三板的市场环境发生了不小变化,也暴露出不少问题亟须改进。毫无疑问,

中小企业需要新三板,需要一个改革更加深入、功能更加完备的新三板市场来承载它们的光荣与梦想。

来源:读懂新三板

交易方式还要看您个人的判断。就目前的情况…

可以买吗

刘老师专业

募集资金2.50亿元,其中补充流动资金就…

国环科技以后也转板不了了吗?