IPO原始股的暴富神话,吸引了很多人入股新三板上的拟IPO公司。可部分当年高价买的IPO概念明星股,短短几年竟然跌成仙股。

面对账面巨额亏损,投资机构开始撕破脸皮,他们或拿起合同条款细读,要求大股东回购股票或按约补偿;或者派驻董事控制公司,查看公司账目,希望通过各种手段挽回损失。

追究价格补偿承诺

七维航测最新披露,公司控股股东、实际控制人杨娜所持公司573.07万股被司法冻结,占公司总股本 8.79%。

故事的起因是这样的:

2015年1月,中海盈创从杨娜处受让了100万股七维航测,转让价格为每股10元。当时,中海盈创与杨娜、董事长祁伟共同签订了价格补偿《承诺函》。

七维航测跌成仙股后,中海盈创指控杨娜未履行《承诺函》,因此向北京市仲裁委员会提起仲裁申请。中海盈创要求,杨娜按照每股10元的承诺价格,回购中海盈创所持七维航测84万股股票,价款共计840万元;并补偿所出售股票价格不及10元部分的差额款8万元。

该案已于2018 年9月26日开庭,仲裁庭要求中海盈创在30天内补充证据。

中海盈创已经申请了财产保全。法院为此冻结了杨娜的上述股权。

七维航测曾是IPO概念明星股。2014年12月七维航测报送了IPO辅导材料。IPO概念光环加身之下,2015年3月,七维航测涨到40元/股,参与投资的股东数量也持续上升。

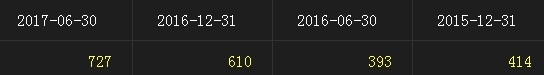

参与七维航测投资的股东数量变化

2017年6月,七维航测突然宣布终止IPO,公司股价加速下跌。2018年10月26日,公司收盘价0.93元/股。

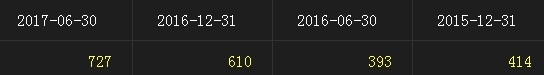

期间,七维航测业绩上演大变脸。2017年财报还被出具非标审计意见。

七维航测业绩2017年年报

追究做市承诺赢了官司机构投资者因投资对赌协议与实控人对簿公堂的事时有发生,但能挽回损失的不多。

不过,机构投资者胜诉的也不是没有,例如ST白兔湖案。

2015年4月,上海元优资产管理中心(下称上海元优)以3.8元/股,认购了200万股白兔湖定向增发股,共耗资760万元。当时,白兔湖出具了不可撤销的《业绩和做市承诺书》。

结果,白兔湖未实现2015年实现做市的承诺。

2018年2月,上海元优以未实现做市承诺为由提起诉讼,要求白兔湖实控人支付股份回购款881.98万元。

ST白兔湖同样曾是IPO概念明星股,也很受市场追捧。2015年12月公司完成IPO辅导备案。公司六轮定增融资超2亿元。

但2016年起白兔湖经营急转而下。从盈利4000万元的拟IPO公司,到亏损上亿、年报被出具“无法表示意见”的审计报告、被ST,白兔湖只用了两年多。

公司股价随之暴跌,最新价是0.08元/股。按照最新价格算,上海元优认购白兔湖浮亏超98%。

于是,不甘心巨亏的上海元优起诉实控人,要求对方履行定增时的承诺。一审法院驳回了公司的诉讼请求,但法院在二审时判上海元优胜诉,要求实控人兑现承诺。

找董事会要账本ST致生(原致生联发)的机构投资者则在公司业绩变脸后,向公司董事会发函,要求派驻董事,查公司账目往来。

致生联发2017年4月发布拟IPO公告,成为IPO概念股。最多时公司有20家做市商,股东人数超800人,被称为新三板流动性最好的公司之一。公司也是募资大户,累计募资4.85亿元。

然而2017年公司业绩变脸,从盈利3000万元到亏损1亿多,年报被出具非标审计意见,继而被ST。

致生联发2017年12月26日因重大事项停牌,停牌前价格1.62元,较沾上IPO概念时的6元,累计跌幅达到了73%。如果没有停牌的“保驾”,恐怕早就沦为仙股。

愤怒的投资者倒向维权:

3家做市商和9家私募产品股东联合向公司董事会发函,要求召开股东会,审计公司账目并派驻董事;

股东北京鼎驰融达投资管理有限公司要求查阅公司资料,并提交了《关于对公司经营提出质询、建议和监督的函》,在未收到回复后纷纷向法院提起诉讼,希望从公司经营上找缺口,挽回些损失。

(文章来源:上海证券报)

交易方式还要看您个人的判断。就目前的情况…

可以买吗

刘老师专业

募集资金2.50亿元,其中补充流动资金就…

国环科技以后也转板不了了吗?